Tips & adviezen

Opschorting handhaving Wet DBA verlengd tot 1 juli 2018

Zzp'ers en opdrachtgevers krijgen langer de tijd om zich aan te passen aan de Wet Deregulering Beoordeling Arbeidsrelaties (DBA). De opschorting van de handhaving van de Wet DBA is verlengd tot in ieder geval 1 juli 2018. Dat betekent dat opdrachtnemers en opdrachtgevers tot die tijd geen boetes of naheffingen krijgen als achteraf geconstateerd wordt dat er sprake is van een dienstbetrekking tussen deze partijen. Dat geldt niet voor kwaadwillenden.

Bron: Rijksoverheid

Sinds de start van de Wet DBA werd duidelijk dat de arbeidswetgeving niet meer past bij de huidige praktijk voor opdrachtgevers en opdrachtnemers. Het kabinet onderzocht daarom of de arbeidswetgeving herijkt kon worden. De handhaving van de wet was daarom opgeschort tot in elk geval 1 januari 2018.

Inmiddels zijn de resultaten van dit ambtelijk onderzoek bekend en worden deze meegenomen in het formatieproces. Het is aan het nieuwe kabinet om daar keuzes in te maken. In ieder geval moeten opdrachtgevers en opdrachtnemers voldoende tijd krijgen om hun werkwijze zo nodig aan te passen. Daarom schort staatssecretaris Wiebes de handhaving op tot ten minste 1 juli 2018.

Kwaadwillenden

Zolang er nog geen duidelijkheid is over de herijking van de criteria 'gezagsverhouding' en 'vrije vervanging' van de arbeidswetgeving krijgen opdrachtgevers en opdrachtnemers geen naheffingen, boetes of correctieverplichtingen voor de loonheffingen als achteraf wordt geconstateerd dat toch sprake is van een dienstbetrekking tussen zzp'er en opdrachtgever.

De Belastingdienst treedt echter wel op tegen kwaadwillenden. U bent kwaadwillend als u opzettelijk een situatie van evidente schijnzelfstandigheid laat ontstaan of voortbestaan, omdat u weet – of had kunnen weten - dat er feitelijk sprake is van een dienstbetrekking (en daarmee een oneigenlijk financieel voordeel behaalt en/of het speelveld op een oneerlijke manier aantast).

De handhaving richt zich nu eerst op de ernstigste gevallen: situaties waarin partijen evident buiten het wettelijk kader treden. Het gaat daarbij dus niet om een zelfstandige professional bij wie er ruis is over de gezagsrelatie. Het gaat wel om gevallen waarin opdrachtgevers opereren in een context van opzet, fraude of zwendel. Daarbij kan worden gedacht aan situaties waarin sprake is van listigheid, valsheid of samenspanning en situaties die leiden tot ernstige concurrentievervalsing, economische of maatschappelijke ontwrichting of waarin het risico aanwezig is van uitbuiting. Indien u als kwaadwillend wordt gezien, zal de Belastingdienst handhavend optreden. Dit betekent dat de Belastingdienst in geval van kwaadwillendheid correctieverplichtingen of naheffingsaanslagen kan opleggen.

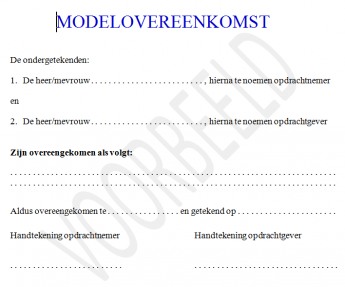

Werken met modelovereenkomsten

Opdrachtgevers en opdrachtnemers kunnen – voor wie dat wil – in de tussentijd gewoon gebruik blijven maken van bestaande modelovereenkomsten. In afwachting van de herijking is het niet nodig om nieuwe (model)overeenkomsten te laten beoordelen door de Belastingdienst. Overeenkomsten die toch ter beoordeling worden aangeboden, worden uiteraard gewoon beoordeeld.

Vragen over modelovereenkomsten of de Wet DBA?

Voor vragen over modelovereenkomsten en de Wet DBA kunt u altijd bij ons terecht. Lees ook onze artikelen:

- VAR nieuwe stijl: het standaardcontractensysteem (voorbeeldovereenkomsten)

- Wet DBA - VAR nieuwe stijl: dit zijn de misvattingen over modelovereenkomsten