Tips & adviezen

Bekijk allesFilter: eigen bijdrage langdurige zorg

Tien tips voor het belastingjaar 2025

Traditiegetrouw trappen we het nieuwe jaar af met tien tips. Een nieuw jaar betekent immers nieuwe belastingregels en veel nieuwe getallen. Duizelen de getallen na het lezen van deze column? Wij kunnen de materie achter elk getal voor u verduidelijken en concreet maken.

Verder lezen

Eindejaarstips 2024: acht acties om belasting te besparen

Heeft u meer dan € 57.684 óf samen met uw fiscaal partner meer dan € 115.368 aan box 3 vermogen zoals spaargeld, beleggingen, cryptovaluta en dergelijke bezittingen? Dan is het voordelig om waar mogelijk dat vermogen de komende weken te verlagen. Over de waarde van uw box 3 vermogen boven voornoemde heffingsvrije bedragen betaalt u namelijk inkomstenbelasting. Ontdek in dit artikel op welke manieren dit zou kunnen.

Verder lezen

Welke acties vereisen de uitspraken Hoge Raad inzake het box 3 vermogen?

In juni 2024 heeft de Hoge Raad een aantal uitspraken over de belastingheffing in box 3 gedaan. Deze uitspraken dwingt de Belastingdienst om het belastingstelsel voor vermogen in box 3 ingrijpend aan te passen. Vanaf 2001 wordt vermogen belast op basis van een fictief rendement dat vaak hoger was dan het daadwerkelijk door belastingplichtigen behaalde rendement. Deze benadering leidde tot jarenlange discussie en uiteindelijk tot de uitspraken van de Hoge Raad.

Verder lezen

Uitspraak Hoge Raad over box 3-inkomen - hoe nu verder?

Op 6 juni 2024 heeft de Hoge Raad (HR) meerdere uitspraken gedaan over de manier waarop nu het inkomen uit vermogen (box 3) wordt berekend. Volgens de uitspraken is de berekening in strijd met het Europees Verdrag voor de Rechten van de Mens (EVRM). Volgens de uitspraken mag de Belastingdienst alleen het werkelijk rendement op jouw box 3-vermogen belasten als dat lager is dan het door de Belastingdienst bepaalde fictief rendement.

Verder lezen

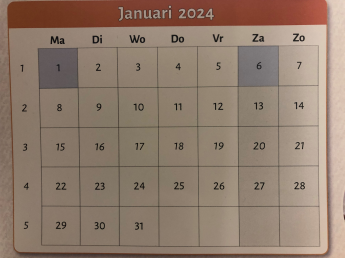

Het belastingjaar 2024 aan de hand van tien getallen

Een nieuw jaar betekent nieuwe belastingregels en dus ook veel nieuwe getallen. Wilt u voor uw specifieke financiële en fiscale situatie te weten komen welke van de tien getallen in dit artikel op u van toepassing zijn? En welke actie(s) u kunt ondernemen? Neem dan vrijblijvend contact met ons op.

Verder lezen

Het nieuwe (belasting)jaar aan de hand van tien getallen

Een nieuw jaar betekent niet alleen goede voornemens maar ook nieuwe belastingregels en dus veel nieuwe getallen. In deze column bespreken we er tien.

Verder lezen

10 tips voor 2022 in 10 getallen

We starten ons eerste artikel van het nieuwe jaar met 10 korte tips aan de hand van 10 getallen. Wilt u meer informatie over één of meerdere van deze tips voor uw specifieke situatie? Neem dan vrijblijvend contact met ons op.

Verder lezen

Acht eindejaarstips voor belastingbesparing over uw box 3 vermogen

Heeft u meer dan € 50.650 óf samen met uw fiscaal partner meer dan € 101.300 aan box 3 vermogen (zoals spaargeld, beleggingen en dergelijke bezittingen)? Dan is het voordelig om waar mogelijk dat vermogen de komende weken te verlagen. Over uw box 3 vermogen boven de genoemde heffingsvrije bedragen betaalt u namelijk inkomstenbelasting; de vermogensrendementsheffing.

Verder lezen

Onze eindejaarstips voor 2020

Vooral in deze laatste maanden van het jaar krijgen wij vaak de vraag “Kan ik dit jaar nog iets doen om minder belasting te betalen?” Reden voor ons om een aantal eindejaarstips te delen.

Verder lezen

Acht eindejaarstips voor belastingbesparing box 3 vermogen

Met name in de laatste weken van het jaar krijgen wij veel de vraag "Kan ik dit jaar nog iets doen om minder belasting over mijn spaargeld en/of beleggingen te betalen?" Over uw box 3 vermogen (spaargeld, beleggingen en dergelijke bezittingen) boven de 30.360 euro per persoon (wetgeving 2019) moet u inkomstenbelasting betalen, de vermogensrendementsheffing. Voor de belasting die u over 2019 moet betalen, geldt de waarde van uw box 3 vermogen per 1 januari 2019. Daar kunt u niets meer aan veranderen. Echter om de belasting over belastingjaar 2020 (te betalen in 2021) te verlagen, kunt u mogelijk één of meerdere van de acties in dit artikel ondernemen.Verder lezen

Grote veranderingen in uw leven? Met een goed financieel plan staat u sterk!

Een nieuw jaar met allerlei goede voornemens. Maar wat als er iets in uw situtatie of leven verandert waar u niet op berekend bent? Een huis kopen, een baby op komst, arbeidsongeschikt raken, een erfenis krijgen of met pensioen gaan. Veranderingen in uw leven kunnen grote impact op uw financiële situatie hebben. Positief of negatief. U wilt niet voor verrassingen komen te staan. Een goed persoonlijk financieel plan geeft een helder totaalbeeld van uw financiële wensen en mogelijkheden, en risico's zoals werkloosheid en arbeidsongeschiktheid.

Bron: FFP

Verder lezen

10 eindejaarstips voor belastingbesparing box 3 vermogen

Over uw box 3 vermogen (spaargeld, beleggingen en dergelijke bezittingen) boven de 30.000 euro per persoon (wetgeving 2018) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar de waarde van uw box 3 vermogen op 1 januari om te bepalen of en hoeveel inkomstenbelasting u hierover verschuldigd bent. Wilt u op de valreep van 2018 de belastingheffing over uw box 3 vermogen verminderen, lees dan onze 10 tips en onderneem waar mogelijk actie.Verder lezen

Lagere (toekomstige) eigen bijdrage Wet langdurige zorg mogelijk?

Verder lezen

Voorkomen is beter dan genezen

Soms kom ik in de praktijk een situatie tegen waarbij ik denk “Waarom ben je niet eerder gekomen, dat had zo veel ellende bespaard”. En omdat voorkomen beter is dan genezen, wil ik dit praktijkvoorbeeld graag met u delen. De namen heb ik verzonnen, het verhaal niet. Dit verhaal staat in mijn column in De Teylinger, editie week 6 - 2018. Mijn voornemen is elke vier weken iets van mijn/onze praktijkervaringen met u te delen.

Afbeelding: FFP

Verder lezen

Hoe vermindert u uw (toekomstige) eigen bijdrage Wet langdurige zorg?

Verder lezen

10 tips voor besparing belasting op de valreep van 2017

Over uw box 3 vermogen (spaargeld en beleggingen) boven € 25.000 per persoon (wetgeving 2017) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u op de valreep van 2017 de belastingheffing over uw box 3 vermogen verminderen, lees dan onze 10 tips en onderneem waar mogelijk actie.Verder lezen

Hoe vermindert u uw (toekomstige) eigen bijdrage langdurige zorg?

Verder lezen

7 tips voor besparing belasting over uw box 3 vermogen: onderneem actie voor 31 december

Over uw box 3 vermogen (spaargeld en beleggingen) boven € 25.000 per persoon (wetgeving 2017) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u de belastingheffing op uw box 3 vermogen beperken, lees dan onze 7 tips en onderneem waar mogelijk vóór 31 december actie.Verder lezen

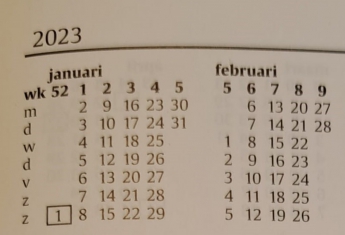

Uw box 3 vermogen: waar bestaat dat uit?

Box 3 vermogen. U heeft er vast weleens van gehoord. Maar wat is het eigenlijk? Uw box 3 vermogen bestaat uit uw bezittingen minus uw schulden die in uw aangifte inkomstenbelasting in de zogenoemde 'box 3' horen. U hoeft de werkelijke inkomsten, bijvoorbeeld de rente op uw spaargeld, het dividend op uw aandelen of de huuropbrengst, niet aan te geven in uw aangifte inkomstenbelasting. Echter van deze vermogensbestandsdelen zijn de waarden per 1 januari van het belastingjaar wel bepalend voor de hoogte van de te betalen inkomstenbelasting over uw vermogen.Verder lezen

Financiële planning: uw toekomst goed geregeld!

Natuurlijk is geld belangrijk in uw leven. Geld is immers het middel waarmee u uw doelen kunt realiseren! Maar geld is meestal niet het werkelijke doel van uw leven. Uit gesprekken met onze cliënten blijkt vaak dat er andere toekomstdoelen zijn. Voor de één is dat eerder kunnen stoppen met werken, wonen in een fijn huis of zorgen voor zijn of haar naasten. En voor een ander zit dat in het maken van die mooie wereldreis, of niet afhankelijk worden in de situatie dat de gezondheid achteruit gaat. Zo denken veel mensen nu al na over toekomstige aanpassingen van hun eigen woning of het gezamenlijk kopen van een zorgwoning. Conclusie: een goed planningsadvies gaat niet alleen over geld.

Afbeelding: FFP

Verder lezen

Hoogte box 3 vermogen (sparen en beleggen) bepalend voor diverse belastingen

Heeft u box 3 vermogen, zoals spaargeld, aandelen of een verhuurde woning? Dan hoeft u de werkelijke inkomsten, bijvoorbeeld de rente op uw spaargeld, het dividend op uw aandelen of de huuropbrengst, niet aan te geven in uw aangifte inkomstenbelasting. Echter van deze vermogensbestandsdelen zijn de waarden per 1 januari van het belastingjaar wel bepalend voor de hoogte van de te betalen inkomstenbelasting over uw vermogen. Maar dat niet alleen. De hoogte van uw box 3 vermogen (uit sparen en beleggen) kan ook van invloed zijn op toekomstige erfbelasting en/of eigen bijdrage Wet Langdurige Zorg.Verder lezen

Grote veranderingen in uw leven? Met een goed financieel plan staat u sterk!

Een huis kopen, een baby op komst, arbeidsongeschikt raken, een erfenis krijgen of met pensioen gaan. Veranderingen in uw leven kunnen grote impact op uw financiële situatie hebben. Positief of negatief. U wilt niet voor verrassingen komen te staan. Een goed persoonlijk financieel plan geeft een helder totaalbeeld van uw financiële wensen en mogelijkheden, en risico's zoals arbeidsongeschiktheid.

Bron: FFP

Verder lezen

Belasting besparen op uw privévermogen box 3: onderneem actie voor 31 december

Over uw box 3 vermogen (spaargeld en beleggingen) moet u belasting betalen, de vermogensrendementsheffing. Er geldt een vrijstelling van € 21.330 per persoon (wetgeving 2015), maar over elke € 1.000 die u meer heeft, betaalt u € 12 belasting. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u de belastingheffing op uw box 3 vermogen beperken, onderneem dan vóór 31 december actie door uw vermogen te verminderen. Wij geven u hiervoor enkele tips.Verder lezen

Voorkom hoge eigen bijdrage voor langdurige zorg

Per 1 januari 2015 verandert het zorgstelsel in ons land. Dan zal ook de huidige AWBZ worden vervangen door de nieuwe Wet langdurige zorg (Wlz). U blijft in het nieuwe stelsel gewoon een eigen bijdrage betalen. Met een goede financiële planning zorgt u dat die bijdrage niet hoger uitvalt dan nodig.

Verder lezen

Voorkom hoge eigen bijdrage AWBZ. Financiële planning geen overbodige luxe.

Hogere eigen bijdragePer 1 januari 2013 is de eigen bijdrage voor AWBZ-zorg aanzienlijk gestegen voor mensen met eigen vermogen. De eigen bijdrage wordt nu naast uw inkomen ook over uw vermogen berekend. Vaak leidt dit tot een hogere eigen bijdrage per maand.

Verder lezen

Meer tips & adviezen

.jpg?1473761696=)

.png?1450773888=)